Petunjuk kecairan Apa yang mereka gunakan, pengiraan, analisis, contoh

- 1909

- 109

- Horace Gulgowski

The Petunjuk kecairan Mereka adalah kelas penting indeks kewangan yang digunakan untuk menentukan kecukupan penghutang untuk membayar kewajipan hutang pendek tanpa meningkatkan modal luaran.

Mereka mengukur kapasiti syarikat untuk membayar kewajipan hutang dan margin keselamatan mereka melalui pengiraan metrik, seperti penunjuk beredar, penunjuk pesat dan penunjuk aliran tunai operasi.

Sumber: Pixabay.com

Sumber: Pixabay.com Kecairan bukan sekadar ukuran seberapa berkesan syarikat. Ia juga merupakan pengukuran yang mudah untuk organisasi mengumpulkan cukup berkesan atau menukar aset tunai.

Aset seperti akaun belum terima, nilai dengan nilai dan inventori agak mudah bagi banyak syarikat untuk menjadikannya wang tunai dalam jangka pendek. Oleh itu, semua aset ini memasuki pengiraan kecairan syarikat.

Liabiliti semasa dianalisis berhubung dengan aset cecair untuk menilai liputan hutang pendek dalam keadaan kecemasan.

[TOC]

Modal kerja sebagai penunjuk

Jumlah modal kerja syarikat juga disebut sebagai penunjuk kecairan.

Walau bagaimanapun, sebuah syarikat yang mempunyai banyak inventori yang sukar dijual boleh mempunyai modal kerja yang tinggi dan penunjuk beredar yang baik, tetapi mungkin tidak mempunyai kecairan.

Oleh itu, indeks putaran hutang akaun dan indeks giliran inventori dapat memberikan maklumat yang lebih baik mengenai kapasiti syarikat untuk menukar aset beredar secara tunai untuk membayar kewajiban ketika mereka datang.

Apakah petunjuk kecairan untuk?

Petunjuk kecairan menunjukkan tahap tunai syarikat dan keupayaan untuk menukar aset tunai lain untuk membayar liabiliti dan kewajipan pendek lain.

Penunjuk beredar

Penunjuk yang beredar mengukur kapasiti syarikat untuk membayar liabiliti pendek, yang mesti dibayar dalam masa setahun, dengan aset yang beredar, seperti yang berkesan, akaun belum terima dan inventori.

Ini bermakna syarikat mempunyai masa yang terhad untuk mengumpulkan dana untuk membayar liabiliti ini. Aset semasa yang berkesan, setara tunai dan nilai boleh dirunding dengan mudah boleh menjadi wang tunai pendek.

Ini bermakna syarikat yang mempunyai jumlah aset beredar yang lebih tinggi dapat membayar liabiliti beredar mereka dengan lebih mudah apabila mereka datang, tanpa perlu menjual aset panjang yang menjana pendapatan.

Boleh melayani anda: sistem ekonomi primitif dan ciri -ciri merekaSemakin tinggi penunjuk kecairan, semakin baik kedudukan kecairan yang dimiliki oleh syarikat.

Penunjuk cepat

Ia mengukur keupayaan organisasi untuk memenuhi hutang pendeknya dengan aset yang paling cair. Oleh itu, ia tidak termasuk inventori aset yang beredar. Ia juga dikenali sebagai "penunjuk ujian asid".

Tunai, setara tunai, pelaburan pendek atau nilai boleh dirunding, dan akaun beredar dianggap sebagai aset pesat.

Pelaburan pendek atau nilai boleh dirunding termasuk nilai dan nilai boleh dirunding yang tersedia untuk dijual yang boleh menjadi wang tunai dengan mudah dalam 90 hari akan datang.

Nilai boleh dirunding dirundingkan di pasaran terbuka dengan harga yang diketahui dan pembeli yang mudah didapati. Sebarang tindakan di Bursa Saham New York akan dianggap sebagai jaminan komersial, kerana ia dapat dijual dengan mudah kepada mana -mana pelabur apabila pasaran dibuka.

Ujian Kebakaran Kewangan menunjukkan betapa baik syarikat dapat dengan cepat mengubah aset tunai untuk membayar liabiliti yang beredar. Ia juga menunjukkan tahap aset pesat berkenaan dengan liabiliti yang beredar.

Hari -hari earrning

Ia merujuk kepada purata bilangan hari untuk mengambil syarikat untuk mengenakan bayaran setelah membuat jualan.

Walaupun hari -hari yang belum selesai lebih tinggi, ia bermaksud bahawa syarikat mengambil masa terlalu lama untuk mengutip pembayaran dan mengikat modalnya dalam akaun belum terima.

Bagaimana mereka dikira?

Penunjuk beredar

Ia dikira dengan membahagikan aset beredar antara liabiliti yang beredar. Hubungan ini ditunjukkan dalam format berangka, bukannya dalam format peratusan. Inilah pengiraan:

Penunjuk Beredar = Aset / Liabiliti Beredar Beredar.

Syarikat memerlukan aset dan liabiliti umum dan panjang. Bahagian ini membolehkan pelabur dan pemiutang mengira sebab -sebab penting seperti penunjuk beredar.

Dalam penyata kewangan, akaun beredar selalu dilaporkan sebelum akaun panjang.

Penunjuk cepat

Penunjuk Rapid dikira dengan menambahkan wang tunai, kesetaraan tunai, pelaburan pendek dan akaun semasa hutang, dan kemudian dibahagikan antara liabiliti yang beredar.

Penunjuk cepat = (berkesan + bersamaan tunai + nilai boleh dirunding + akaun belum terima) / liabiliti beredar.

Kadang -kadang, penyata kewangan syarikat tidak memberikan pecahan aset pesat dalam kunci kira -kira. Dalam kes ini, penunjuk pesat masih boleh dikira walaupun beberapa jumlah aset cepat tidak diketahui.

Boleh melayani anda: Sektor Quaternary: Ciri -ciri, Aktiviti Ekonomi, ContohnyaPerbelanjaan inventori dan prabayar jumlah aset beredar untuk pengangka hanya ditolak. Iaitu cara lain untuk menyatakan ini ialah:

Petunjuk Cepat = (Aset Semasa - Inventori - Perbelanjaan Prabayar) / Liabiliti Semasa.

Hari -hari earrning

Hari -hari yang belum selesai secara amnya dikira suku tahunan atau tahunan, purata akaun belum diterima dari tempoh dan membahagikannya antara pendapatan harian: hari lereng jualan = purata akaun belum terima / pendapatan sehari.

Analisis

Kecairan adalah keupayaan untuk menukar aset tunai dengan cepat dan ekonomi. Petunjuk kecairan lebih berguna apabila digunakan dengan cara perbandingan. Analisis ini boleh menjadi dalaman atau luaran.

Analisis dalaman

Analisis dalaman mengenai penunjuk kecairan membayangkan penggunaan tempoh perakaunan berganda yang dilaporkan menggunakan kaedah perakaunan yang sama.

Perbandingan tempoh masa sebelumnya dengan operasi semasa membolehkan penganalisis memantau perubahan perniagaan.

Secara umum, penunjuk kecairan yang lebih besar akan menunjukkan bahawa syarikat lebih cair dan mempunyai liputan yang lebih baik dari hutang yang belum selesai.

Analisis luaran

Analisis luaran menunjukkan membandingkan penunjuk kecairan satu syarikat dengan yang lain, atau dengan seluruh industri. Maklumat ini berguna untuk membandingkan kedudukan strategik syarikat berhubung dengan pesaingnya, ketika mewujudkan objektif rujukan.

Analisis penunjuk kecairan mungkin tidak begitu berkesan apabila industri yang berbeza dianalisis, kerana syarikat -syarikat dalam industri yang berbeza memerlukan struktur pembiayaan yang berbeza.

Analisis penunjuk kecairan kurang berkesan dalam membandingkan syarikat -syarikat saiz yang berbeza di lokasi geografi yang berbeza.

Perbezaan antara kesolvenan dan kecairan

Tidak seperti penunjuk kecairan, petunjuk kesolvenan mengukur kapasiti syarikat untuk memenuhi keseluruhan kewajipan kewangannya.

Kesolvenan berkaitan dengan keupayaan umum syarikat untuk membayar obligasi hutang dan meneruskan operasi komersil, sementara kecairan memberi tumpuan lebih kepada akaun kewangan yang beredar.

Syarikat mesti mempunyai lebih banyak aktif daripada jumlah liabiliti untuk menjadi pelarut dan lebih beredar aktif daripada liabiliti yang beredar untuk mempunyai kecairan.

Walaupun kesolvenan tidak berkaitan dengan kecairan secara langsung, penunjuk kecairan menunjukkan perspektif persediaan merujuk kepada kesolvenan syarikat.

Penunjuk kesolvenan dikira dengan membahagikan pendapatan bersih ditambah susut nilai syarikat di antara liabiliti jangka pendek dan jangka panjangnya. Ini menunjukkan sama ada pendapatan bersih syarikat dapat meliputi jumlah liabilitinya.

Boleh melayani anda: analisis marginalSecara umum, sebuah syarikat yang mempunyai penunjuk kesolvenan yang lebih tinggi dianggap sebagai pelaburan yang lebih baik.

Contoh

Beberapa petunjuk kecairan ini boleh digunakan untuk menunjukkan keberkesanannya dalam penilaian keadaan kewangan syarikat.

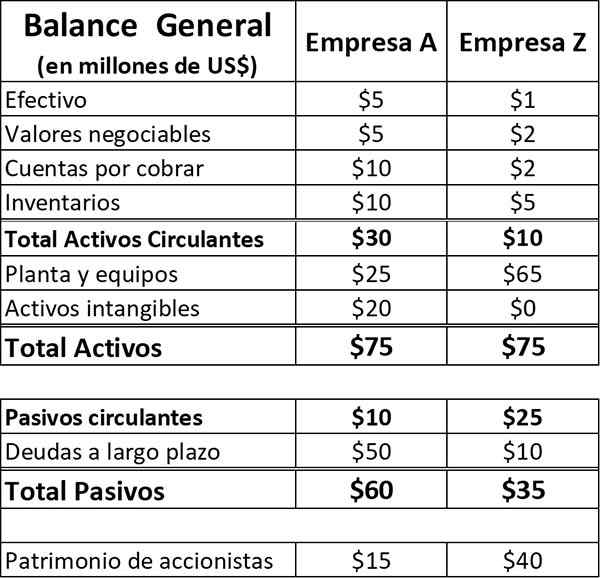

Pertimbangkan dua syarikat, Syarikat A dan Syarikat Z, dengan aset dan liabiliti berikut dalam lembaran imbangan mereka (angka dalam berjuta -juta dolar). Kedua -dua syarikat beroperasi di sektor perkilangan yang sama.

Dalam contoh ini, akan diandaikan bahawa liabiliti yang beredar hanya terdiri daripada akaun yang perlu dibayar dan liabiliti lain, tanpa hutang pendek.

Untuk Syarikat A, jika formula diambil untuk mengira petunjuk yang sepadan, itu adalah:

- Penunjuk beredar = $ 30 / $ 10 = 3.0.

- Petunjuk Cepat = ($ 30- $ 10) / $ 10 = 2.0.

Begitu juga, formula yang sepadan untuk penunjuk digunakan untuk syarikat z:

- Penunjuk beredar = $ 10 / $ 25 = 0.40.

- Petunjuk Cepat = ($ 10- $ 5) / $ 25 = 0.20.

Kesimpulan

Anda boleh mendapatkan satu siri kesimpulan mengenai keadaan kewangan kedua -dua syarikat ini dari petunjuk ini.

Syarikat A mempunyai tahap kecairan yang tinggi. Berdasarkan penunjuk beredarnya, ia mempunyai aset pendek $ 3 untuk setiap $ 1 dari liabiliti yang beredar.

Penunjuk pesatnya menunjukkan kecairan yang mencukupi, walaupun selepas tidak termasuk inventori, dengan $ 2 ke dalam aset yang dapat dengan cepat ditukar menjadi wang tunai bagi setiap dolar liabiliti yang beredar. Untuk meringkaskan, Syarikat A mempunyai kedudukan kecairan yang selesa.

Syarikat Z berada dalam kedudukan yang berbeza. Penunjuk beredar syarikat sebanyak 0.4 menunjukkan gred kecairan yang tidak sesuai dengan hanya 40 sen aset beredar semasa untuk menampung setiap $ 1 dari liabiliti yang beredar.

Penunjuk Rapid mencadangkan kedudukan kecairan yang lebih serius, dengan hanya 20 sen aset cecair untuk setiap $ 1 dari liabiliti yang beredar. Secara umum, syarikat Z berada dalam keadaan kecairan berbahaya.

Rujukan

- Will Kenton dan Adam Hayes (2019). Definisi nisbah kecairan. Inventopedia. Diambil dari: Investopedia.com.

- Jurulatih Perakaunan.com (2019). Apakah nisbah kecairan? Diambil dari: perakaunancoach.com.

- Kursus Perakaunan Saya (2019). Nisbah kecairan. Diambil dari: mycountingcourse.com.

- Clerax (2018). Nisbah kecairan, formula dengan peperiksaan. Diambil dari: ClearTax.dalam.

- Steven Bragg (2018). Nisbah kecairan. Alat perakaunan. Diambil dari: perakaunanools.com.

- Rosemary Peavler (2019). Nisbah kecairan dan kecairan. Keseimbangan perniagaan kecil. Diambil dari: theBorancesMB.com.

- « Kemungkinan ekonomi apa dan bagaimana ia dilakukan

- Jilid Jualan Apa itu, Cara Mengira, Contohnya »